T’expliquem com calcular la Plusvàlua municipal a Barcelona pas a pas i et facilitem una plantilla d’Excel per a què puguis fer el càlcul de manera automàtica.

La Plusvàlua Municipal és una de les fonts d’ingressos principals dels Ajuntaments. Concretament i segons les darreres dades publicades pel Ministeri de Transport, Mobilitat i Agenda Urbana, l’ajuntament de Barcelona rep uns 180 milions d’euros anuals a través d’aquesta taxa, fet que suposa aproximadament el 5% del total del seu pressupost.

Amb un pes tan important sobre els pressupostos municipals, la reformulació de la Llei Reguladora de les Hisendes Locals després de la sentència del Tribunal Constitucional del 26 d’octubre passat es feia obligatòria per aportar certesa als contribuents i estabilitat als ajuntaments.

A continuació explicarem com calcular la Plusvàlua Municipal a Barcelona pas a pas després del Reial decret llei 26/2021, del 8 de novembre, aprovat pel Consell de Ministres.

De la mateixa manera, t’informem que hem actualitzat la nostra calculadora de la Plusvàlua Municipal a Barcelona per a què també puguis calcular quant et tocarà pagar per aquest impost de manera automàtica.

Calculadora Plusvàlua Municipal

Plusvàlua a Barcelona, pas a pas

El Reial decret introdueix diferents novetats respecte del mètode anterior. Entre elles, destaquem les següents:

- Les plusvàlues generades en menys d’un any també es gravaran.

- No estaran subjectes a aquest impost les transaccions que no hagin experimentat un increment de valor entre el preu d’adquisició i el preu de transmissió durant els anys en què han estat en possessió de l’immoble.

- A l’hora de determinar la base imposable de l’impost, els contribuents podran escollir el sistema que els resulti més avantatjós entre la Plusvàlua Real i el Mètode Objectiu.

- Els Ajuntaments tindran 6 mesos per traslladar aquesta nova normativa a les seves ordenances municipals. Mentrestant, la norma vigent serà l’estatal amb els coeficients màxims marcats per la regulació.

- Els Ajuntaments també podran rebaixar fins a un 15% els valors cadastrals del sòl únicament a efectes d’aquest impost

A continuació, explicarem com calcular la Plusvàlua d’un habitatge a Barcelona en funció del sistema triat.

Plusvàlua a Barcelona: Mètode Objectiu

Per calcular la Plusvàlua Municipal a Barcelona mitjançant el Mètode Objectiu haurem de:

- Calcular la base imposable: per això, apliquem al valor cadastral del sòl el coeficient de multiplicació que correspongui en funció dels anys transcorreguts entre l’adquisició i la transmissió de l’immoble.

- Aplicar el Tipus Impositiu: sobre la Base Imposable apliquem el Tipus Impositiu establert per cada Ajuntament. En el cas de Barcelona, aquest sempre és del 30%.

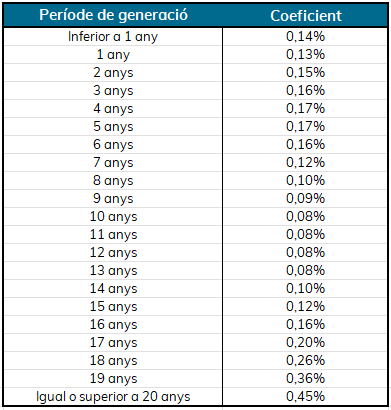

Els coeficients multiplicadors màxims establerts per la norma són els següents. Els Ajuntaments poden aplicar un coeficient inferior, però mai superior.

Cas pràctic Mètode Objectiu

Habitatge comprat a Barcelona fa 10 anys amb un valor cadastral del sòl de 200.000 euros. Per determinar la base imposable haurem de multiplicar els 200.000 euros del valor cadastral del sòl per 0,08, cosa que comporta una base imposable de 16.000 euros.

Sobre aquest valor haurem d’aplicar el Tipus Impositiu establert per l’Ajuntament de Barcelona, és a dir, haurem de multiplicar aquests 16.000 euros per 0,30, fet que ens dóna una quota tributària final de 4.800 euros.

Plusvàlua a Barcelona: Plusvàlua Real

Per calcular la Plusvàlua Municipal a Barcelona mitjançant el Mètode de la Plusvàlua Real haurem de:

- Calcular el guany patrimonial real de la transacció (preu de transmissió menys preu d’adquisició).

- Multiplicar el guany patrimonial pel percentatge que representi el valor cadastral del sòl sobre el valor cadastral real per obtenir la base imposable.

- Aplicar el Tipus Impositiu que correspongui sobre la base imposable. L’Ajuntament de Barcelona estableix un tipus impositiu fix del 30%.

Cas pràctic Plusvàlua Real

És el cas d’un habitatge comprat per 220.000 euros (preu d’adquisició) i venut per 250.000 euros (preu de transmissió). El guany patrimonial serà de 30.000 euros. Si considerem que el percentatge que representa el valor cadastral del sòl sobre el valor cadastral total de limmoble és del 50%, obtindrem una base imposable de 15.000 euros.

Sobre aquesta haurem d’aplicar el Tipus Impositiu que correspongui, en aquest cas, el 30%, operació amb què obtindrem una quota tributària final de 4.500 euros.

Quin sistema és més avantatjós?

Tot dependrà del guany patrimonial real obtingut i dels anys transcorreguts entre la compra de l’immoble i la seva transmissió. A l’exemple vist en aquest article al contribuent li surt millor optar per la Plusvàlua Real ja que s’estalviaria 300 euros.

*Si vols vendre o heretes un habitatge a Barcelona i vols saber quant hauràs de pagar per aquest impost, t’animem a que et descarreguis la nostra calculadora de la Plusvàlua Municipal a Barcelona, una plantilla d’Excel actualitzada a la nova normativa per a què puguis calcular aquesta taxa automàticament.

Calculadora Plusvàlua Municipal

* Contingut actualitzat sobre la base de la normativa vigent a dia 30-11-2021. El contingut pot no estar prou actualitzat si el reglament sobre el qual se sustenta ha patit modificacions després de la data de publicació. Per a una informació més precisa, contacteu amb l’equip de Vivendex al 93 418 49 48.